Autor: Dalibor Minić, GfK Panel domaćinstava, +381648541212, dalibor.minic@gfk.com

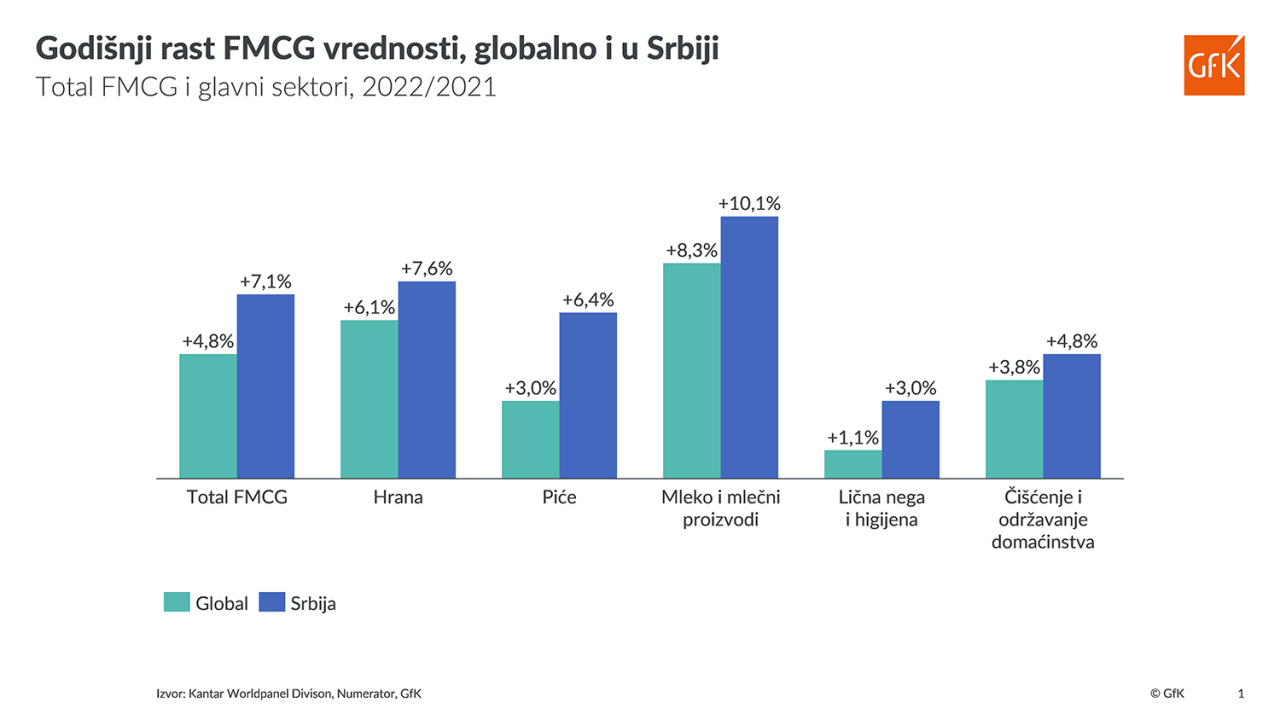

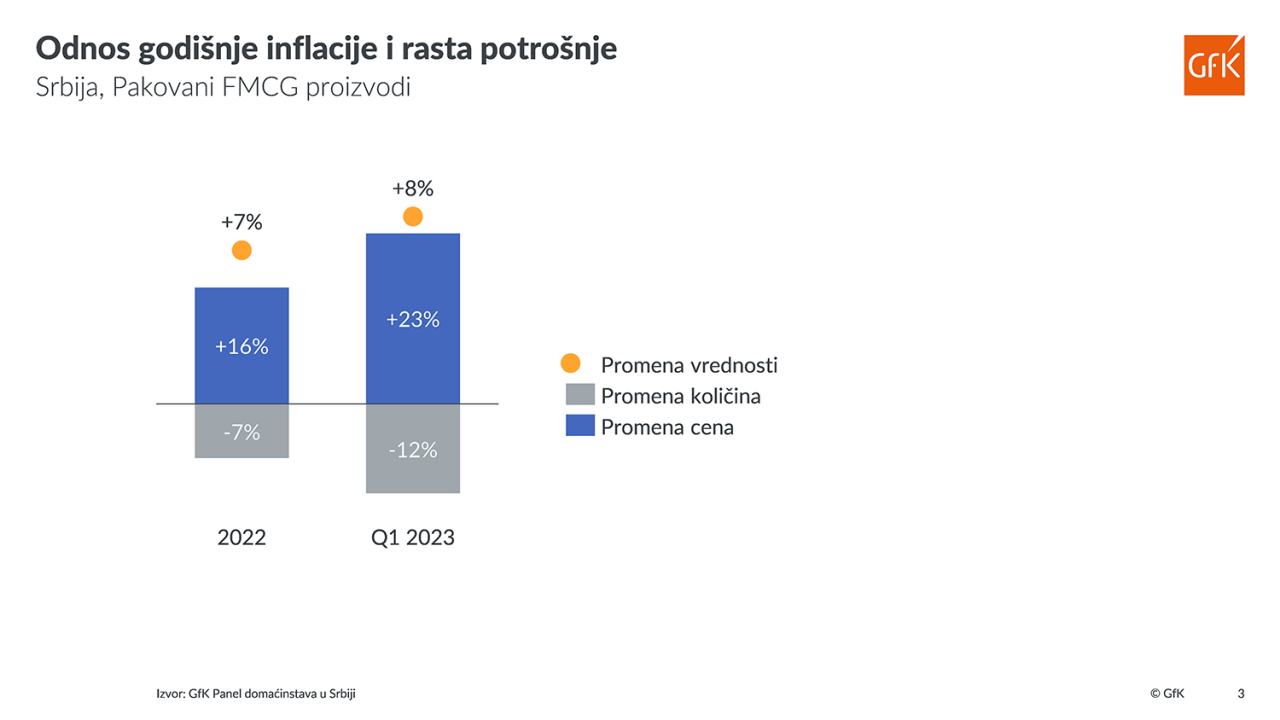

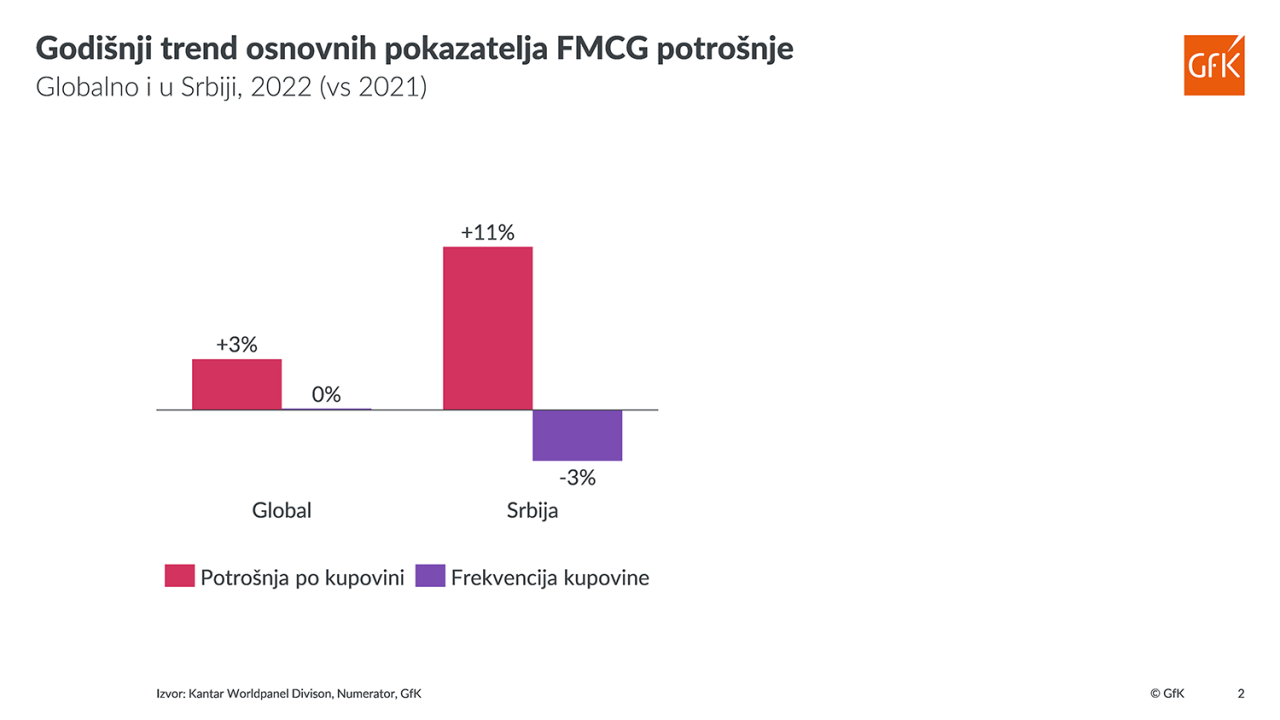

Kada je u pitanju dominantni trend na FMCG tržištu tokom 2022. godine, može se reći da Srbija ide u korak sa svetom, štaviše u nekim aspektima i prednjači u odnosu na globalni i/ili evropski prosek: stopa vrednosnog rasta je nešto veća, ali je i rast cena veći. Prosečan “gap” između inflacije i rasta vrednosti je na globalnom nivou u 2022. iznosio oko osam, a u Srbiji oko devet procentnih poena, dok je u prvom kvartalu 2023. ova razlika još izraženija. Vrednost prosečne korpe je uvećana, ali je broj korpi opao. Volumeni trpe, međutim, potrošači nalaze i druge načine da se izbore sa cenama – kupovinom u povoljnijim radnjama, promenom brenda, veličine pakovanja itd. Priliv velikog broja stranih državljana – prvenstveno iz Rusije – tokom prethodne godine je, u izvesnoj meri, zamaskirao navedene trendove, međutim pad kupovne moći među rezidencijalnim domaćinstvima u Srbiji je evidentan: rast zarada zaostaje za rastom cena, što se – između ostalog – reflektuje i na ponašanje kupaca ispred police. U takvim okolnostima, u različitim kategorijama proizvoda različito se manifestuje dinamika odnosa sa kupcima.

Za potrebe ove analize fokusirali smo se na 10 velikih FMCG kategorija u segmentu pakovane robe široke potrošnje. U zbiru, ove kategorije generišu oko 44% ukupne potrošnje domaćinstava na pakovane FMCG proizvode, ili oko 30% ukupne FMCG potrošnje (pakovani proizvodi i proizvodi „na meru“). Unutar svake kategorije, osvrnuli smo se na pet brendova koji generišu najveću vrednost, kao i na performanse trgovačih marki.

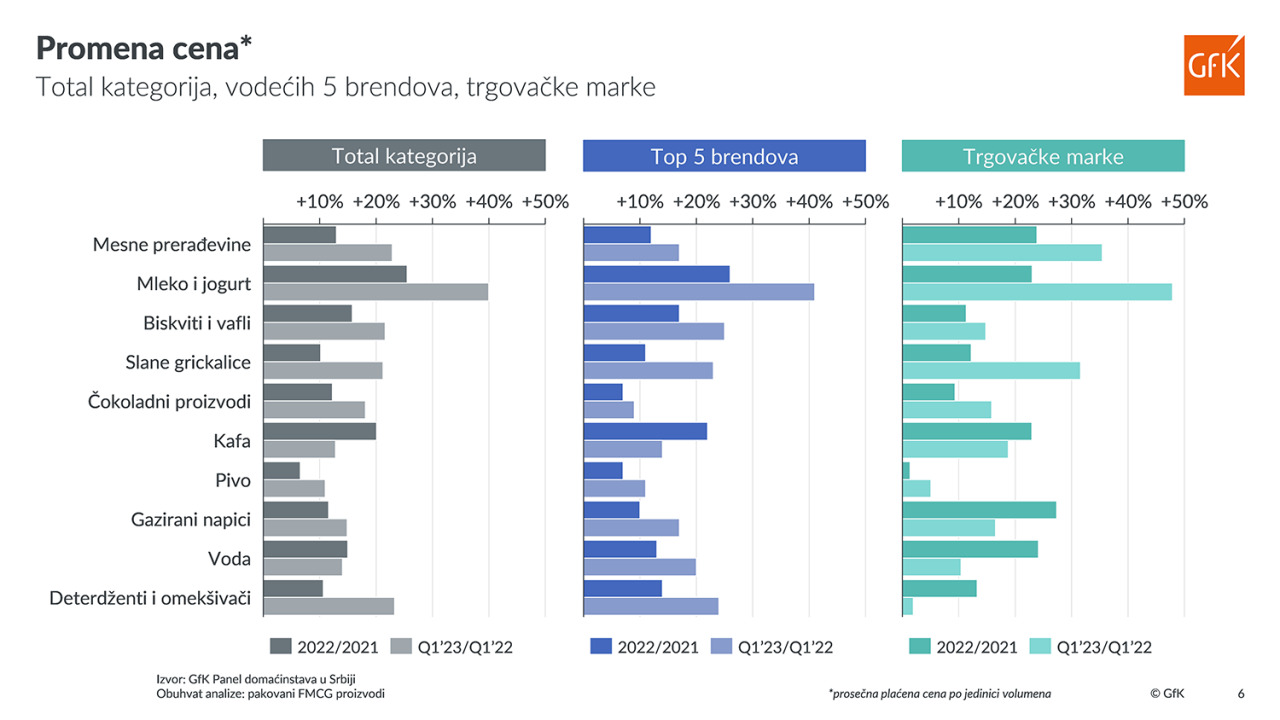

Trgovačke marke su ostvarile najveći uticaj u kategorijama hrane, dok su brendovi i dalje neprikosnoveni u kategorijama pića i neprehrambenih proizvoda. U kategorijama u kojima je vrednosno učešće PL-a najviše povećano u 2022. godini, zbirno učešće pet vodećih brendova je proporcionalno umanjeno. Pritom, u većini posmatranih kategorija rast cena trgovačkih marki je bio veći od rasta cena brendova.

Kada posmatramo pedeset vodećih brendova u analiziranim kategorijama (po pet brendova u svakoj od 10 kategorija), lojalnost kupaca ovim brendovima varira od 5% do 50%, a u proseku iznosi 16% na godišnjem nivou, što znači da kupci u proseku 16% svoje ukupne potrošnje na kategoriju alociraju pojedinačnom brendu. U 2022. godini je lojalnost vodećim brendovima blago opala, međutim deluje kao da u prvom kvartalu 2023. ovi brendovi vraćaju poverenje kupaca: u poređenju sa 2021. godinom, tokom 2022. je 30 od 50 posmatranih brendova zabeležilo manji ili veći pad lojalnosti kupaca, dok u prvom kvartalu ove godine tek 22 od 50 brendova beleži nižu lojalnost u poređenju sa istim periodom prethodne godine. S druge strane, primetan je pad broja kupaca u 2023. godini kod većine ovih brendova, što je trend koji često ide u korak sa povećanjem lojalnosti, i ukazuje na to da manje lojalni kupci nekog brenda sada – pod pritiskom cena - lakše prelaze na druge robne (ili trgovačke) marke.

MESNE PRERAĐEVINE

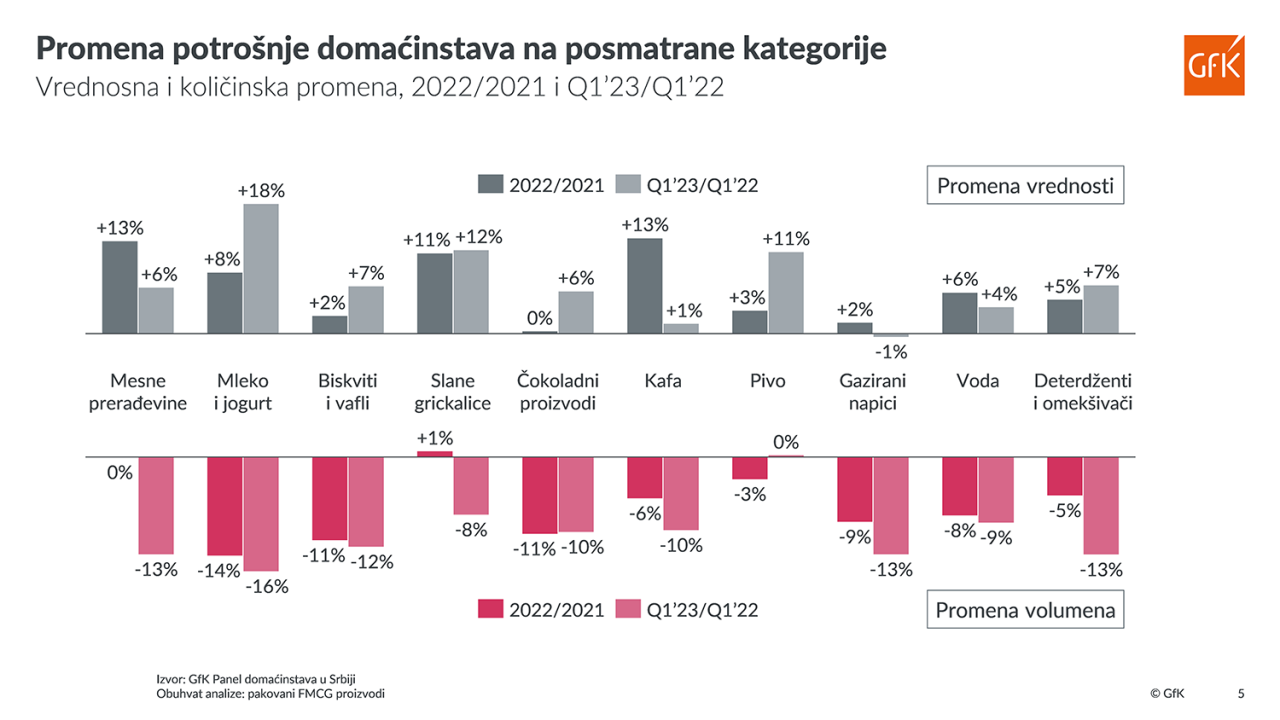

Kobasice (polutrajne, trajne, roštiljske), viršle, paštete, delikatesi od mesa. Među posmatranim kategorijama, jedina sa izraženim učešćem rinfuznih proizvoda, koji su ovom prilikom izuzeti iz analize. Volumeni su ostali stabilni u ovoj kategoriji tokom 2022. godine, tako da se rast cena preslikao na rast vrednosti, međutim u prvom kvartalu 2023. rast cena se intenzivirao, propraćen padom količina i sporijim vrednosnim rastom u odnosu na prvi kvartal 2022. Vodećih pet brendova u kategoriji su, abecednim redosledom: Argeta, Carnex, Neoplanta, Yuhor i Zlatiborac. U zbiru, ovih pet brendova generiše oko 40% kategorije pakovanih mesnih prerađevina. Ovo je ujedno i kategorija koja, među posmatranim, ima najveće učešće trgovačkih marki – bezmalo 30% ukupne vrednosti.

MLEKO I JOGURT

Sveže i dugotrajno mleko i sve vrste jogurta. Kategorija koja u prethodnih godinu i više dana beleži najveći rast cena, ali i najveći pad volumena od svih obuhvaćenih ovom analizom. Pet vodećih brendova, koji generišu 43% vrednosti kategorije, su: Balans+, Dr Milk, Dukat, Meggle i Moja Kravica (abecednim redom). Zajedno sa mesnim prerađevinama, ovo je kategorija koja je u 2022. godini zabeležila najveći pad učešća top pet brendova i najveći rast učešća trgovačkih marki.

BISKVITI I VAFLI

Beleže jedan od većih volumenskih padova u 2022. godini među posmatranim kategorijama. Vodećih pet brendova generiše skoro polovinu ukupne potrošnje domaćinstava na kategoriju, i ti brendovi su, abecednim redosledom: 7 Days, Jaffa, Plazma, Wellness i Zlatni Pek. Učešće vodećih brendova, kao i učešće trgovačkih marki u kategoriji, ostalo je stabilno tokom 2022. godine.

SLANE GRICKALICE

Tokom 2022. godine zadržale su volumene relativno stabilnim u poređenju sa prethodnom godinom, ali u prvom kvartalu 2023. sa izraženijim povećanjem prosečne cene beleže i negativan količinski trend u odnosu na isti period prethodne godine. Top pet brendova ima vrednosno učešće od ukupno 40% u slanim grickalicama, i to su: Chipsy, Clipsy, Gud, Pardon i Smoki (abecednim redom).

ČOKOLADNI PROIZVODI

Čokoladne table, čokoladni barovi, bombonjere. Najveća kategorija iz ugla širine asortimana, sa više od 2.500 artikala, vrednosnim učešćem trgovačkih marki od dvadesetak procenata, i učešćem top pet brendova od 34% - najmanjim među posmatranim kategorijama. Poređani abecednim redosledom, vodeći brendovi su: Bananica, Kinder, Menaž, Milka i Najlepše Želje.

KAFA

Tradicionalna pržena kafa, instant kafa, kapsule, espreso kafa. Nakon mlečnih proizvoda, kafa je druga po rastu prosečnih cena, s tim što se kod kafe rast cena u 2023. godini zaustavio, što nije slučaj sa mlečnim proizvodima. Pet vodećih brendova kafe ima vrednosno učešće od čak 66% u kategoriji; ovi brendovi su, abecednim redosledom: Bonito, C Kafa, Doncafe, Grand i Nescafe.

PIVO

Zajedno sa slanim grickalicama, beleži najmanji pad volumena tokom 2022. i 2023. godine. Osim toga, među analiziranim kategorijama, pivo beleži i najmanje povećanje prosečne cene. Vodećih pet brendova piva su: Jelen, Lav, Nikšićko, Tuborg, Zaječarsko i ovi brendovi u zbiru generišu oko dve trećine ukupne vrednosti kategorije, bar kada je u pitanju potrošnja domaćinstava.

GAZIRANI BEZALKOHOLNI NAPICI

Kategorija sa ubedljivo najvećim učešćem pet vodećih brendova i ubedljivo najmanjim učešćem trgovačkih marki. Vodeći brendovi su: Coca-Cola, Cockta, Fanta, Pepsi i Schweppes i oni u zbiru čine čak 85% vrednosti kategorije.

VODA

Gazirana i negazirana pakovana voda. Voda je među kategorijama pića sa najvećim učešćem trgovačkih marki, ali i pored toga, pet vodećih brendova zauzima oko 60% vrednosnog tržišnog učešća. Poređani abecednim redosledom, ovi brendovi su: Aqua Viva, Knjaz Miloš, Minaqua, Prolom Voda i Rosa.

DETRDŽENTI I OMEKŠIVAČI

Među kategorijama koje su u 2022. godini zabeležile manji pad količina, ali se u 2023, usled izraženijeg skoka cena, taj pad povećao. Skoro dve trećine vrednosti kategorije generiše pet vodećih brendova, a to su: Ariel, Duel, Lenor, Merix i Persil.

| O istraživanju GfK Panel domaćinstava u Srbiji već godinama kontinuirano prati FMCG potrošnju domaćinstava. Na godišnjem nivou, iz reprezentativnog uzorka domaćinstava, detaljne informacije o više od pola miliona FMCG korpi „slivaju“ se u našu bazu podataka, što nam omogućava iscrpan pregled i dubinsko razumevanje strukture i dinamike tržišta, kao i veliki broj analiza usmerenih ka pronalaženju odgovora na pitanja i probleme naših klijenata. |

| O GfK |