Koliko od ovog rasta se može pripisati rastućoj popularnosti proizvoda privatnih brendova i kontinuiranom uticaju promotivnih aktivnosti u regionu?

Koliko od ovog rasta se može pripisati rastućoj popularnosti proizvoda privatnih brendova i kontinuiranom uticaju promotivnih aktivnosti u regionu?

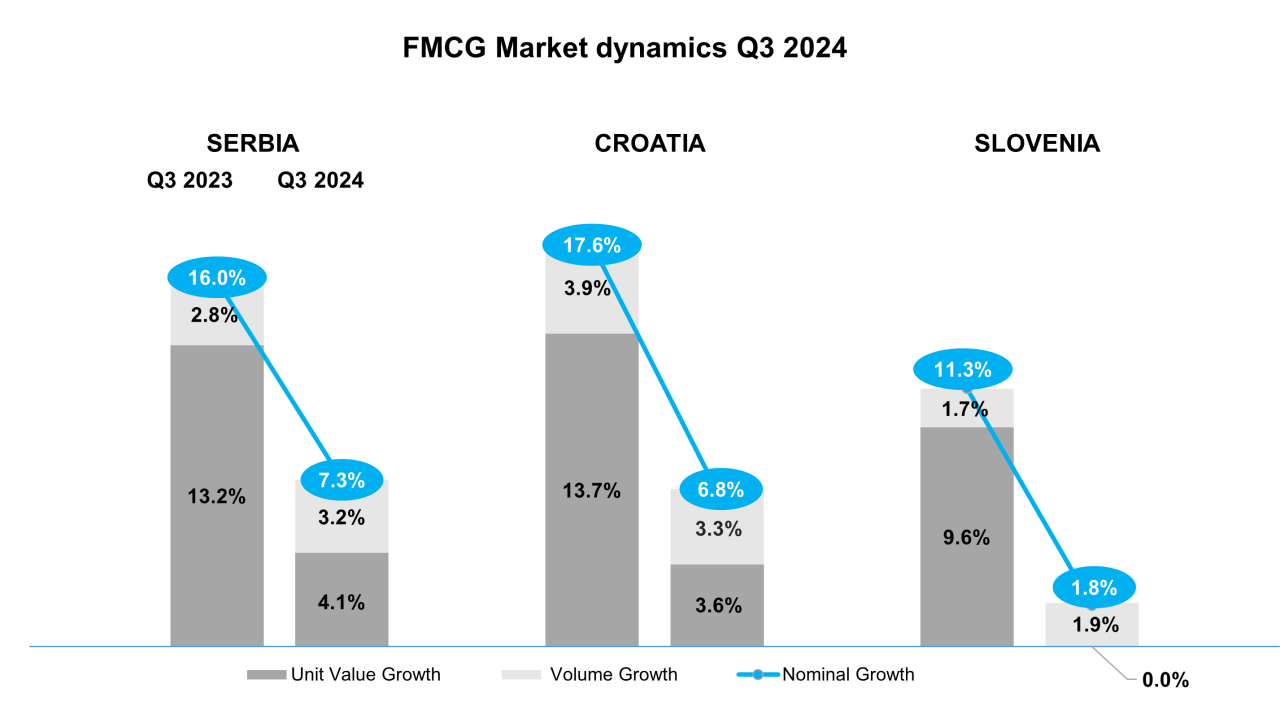

U 2024. godini, FMCG sektor u Srbiji, Hrvatskoj i Sloveniji nastavlja da doživljava dinamične promene, pokrenute ponašanjem potrošača, promotivnim strategijama i rastućim uticajem privatnih brendova (PL). Iako ove tri zemlje dele neka regionalna kretanja, svako tržište pokazuje jedinstvene karakteristike, oblikovane lokalnim ekonomskim uslovima i potrošačkim navikama.

Privatni brendovi i dalje igraju ključnu ulogu, posebno u segmentu maloprodaje fokusiranoj na nize cene, dok promotivne aktivnosti nastavljaju da podstiču rast, iako postaju sve usmerenije i kontrolisanije. Brendovi će morati da se prilagode ovim promenama fokusirajući se na inovacije, kvalitet i strateške promotivne aktivnosti kako bi zadržali svoju konkurentsku prednost na ovim dinamičnim tržištima, komentariše Miroslav Tasić, generalni direktor NIQ-a za Adriatic region.

Srbija: Oporavak rasta uprkos ekonomskim izazovima

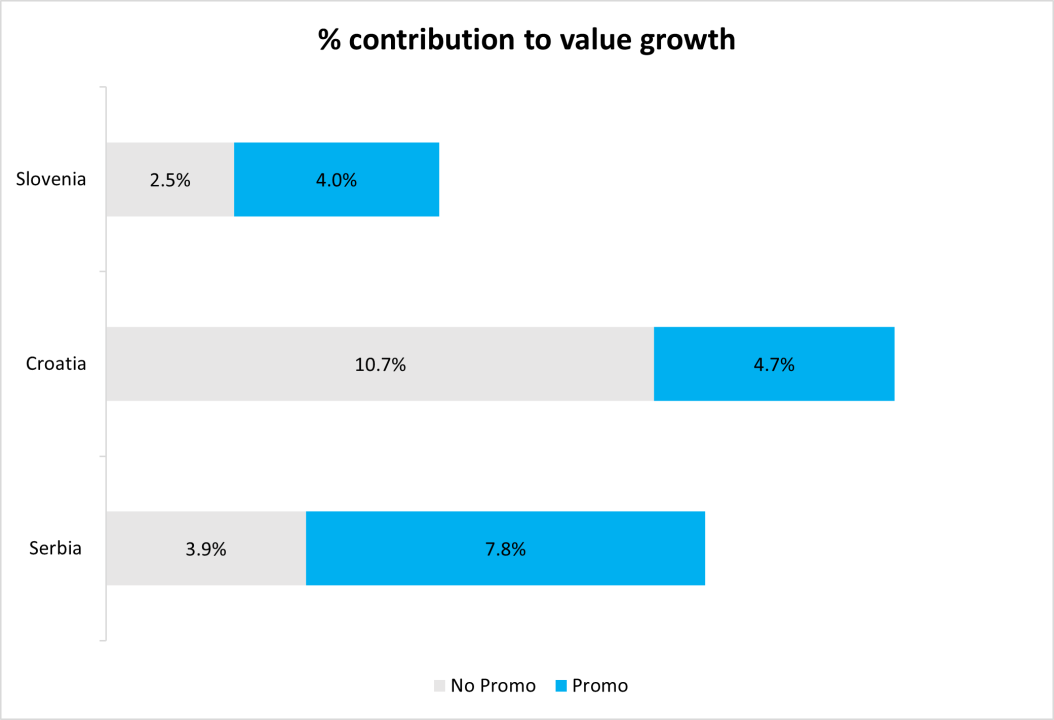

Promocije i dalje predstavljaju glavni faktor rasta u Srbiji, gde promotivna prodaja čini 38% ukupne FMCG prodaje za poslednji MAT 2024, što je iznad proseka u Adriatik regionu. Ovo je povećanje od 3,4% u odnosu na prethodnu godinu, što pokazuje kontinuiranu važnost promocija na tržištu.

Promotivna prodaja je posebno važna u kategorijama kao što su papirni proizvodi i osnovne namirnice (npr. ulje i šećer), gde ona predstavlja jedini faktor rasta. U ovim segmentima, prodaja bez promocije je u padu. Nasuprot tome, kategorije kao što su smrznuta hrana i higijena i lepota beleže rast uglavnom kroz redovnu, ne-promotivnu prodaju.

U istom periodu, privatni brendovi stiču sve veću popularnost u Srbiji i čine 13% FMCG tržišta. Iako je rast privatnih brendova usporio u poređenju sa prethodnim godinama, oni ostaju snažni u kategorijama kao što su papirni proizvodi, proizvodi za kućne ljubimce i sveža hrana. Iako diskonteri imaju manji udeo na tržištu u poređenju sa druge dve Adriatik zemlje, njihov rast sugeriše povećanje mogućnosti za privatne brendove na srpskom tržištu.

Hrvatska: Uravnotežen pristup promocijama i rastu privatnih brendova

U Hrvatskoj, promocije i dalje predstavljaju ključni faktor rasta, jer oko 39% potrošača aktivno traži promotivne ponude. Ipak, promotivna prodaja čini samo 29% ukupne FMCG prodaje, što je niže u poređenju sa evropskim tržištima poput Češke, gde promotivna prodaja čini 53% ukupne FMCG prodaje. Ovo odražava oprezniji pristup promocijama, gde su i proizvođači i maloprodavci selektivniji kako bi sačuvali snagu brenda i profitabilnost.

Zanimljivo je da redovna prodaja bez promocije sada predstavlja glavni faktor rasta u Hrvatskoj, čineći približno 70% rasta FMCG prodaje. Ovaj trend pokazuje pomak ka stabilnijim i redovnijim cenovnim strategijama.

Udeo privatnih brendova u Hrvatskoj je u skladu sa prosekom istočne Evrope i iznosi 20%. U određenim kategorijama, kao što su proizvodi za kućne ljubimce i papirni proizvodi, privatni brendovi su stekli značajan udeo, zauzimajući 40-50% tržišta. Međutim, privatni brendovi ostaju manje prisutni u kategorijama kao što su pića, sredstva za čišćenje i lična nega, gde brendirani proizvodi i dalje dominiraju.

Kako diskonteri šire svoje prisustvo, očekuje se nastavak rasta privatnih brendova. Ipak, brendirani proizvodi čine većinu rasta vrednosti na tržištu, uglavnom zbog povećanja cena.

Slovenija: Stabilan rast privatnih brendova sa fokusom na vrednost i kvalitet

U Sloveniji, promocije čine 26% vrednosti prodaje, uz povećanje od 2,3% u odnosu na prethodnu godinu, ali i dalje ispod proseka Adriatik regiona. Promocije su posebno uticale na kategorije kao što su hrana za kućne ljubimce i bezalkoholna pića.

Privatni brendovi nastavljaju da igraju ključnu ulogu u FMCG sektoru Slovenije, čineći 36% vrednosti prodaje—što je stabilan udeo sa minimalnim fluktuacijama u poslednjoj deceniji. Privatni brendovi su posebno dominantni u kategorijama poput papirnih proizvoda i smrznute hrane, podstičući rast vrednosti u svežoj i smrznutoj hrani. Međutim, njihov uticaj na rast volumena u kategorijama poput mlečnih proizvoda, proizvoda za kućne ljubimce i nege beba je negativan, što doprinosi opadanju ukupnog volumena.

Glavni faktor za kupovinu privatnih brendova u Sloveniji je percepcija da su jeftiniji od brendiranih proizvoda, uz verovanje da je njihov kvalitet jednako dobar kao kod brendiranih proizvoda. Diskonteri igraju značajnu ulogu na tržištu privatnih brendova, jer privatni brendovi čine značajan deo njihovih prodaja. Iako je udeo privatnih brendova u Sloveniji ostao stabilan u poslednjih 10 godina, najveći rast se desio pre 2014. godine, što sugeriše zrelo tržište privatnih brendova.

U međuvremenu, sektor tehnologije i trajnih dobara zabeležio je stabilan rast vrednosti u celoj regiji, pri čemu je Srbija predvodila, a pratili su je Hrvatska i Slovenija.

Opšti pozitivan trend u sektorima tehnologije i trajnih dobara dodatno odražava otpornost potrošača i uzlazni momentum na tržištu Adriatika, imajući u vidu različite pokretače rasta u svakoj zemlji, komentariše Tasić.

Srbija

Srpsko tržište tehnologije i trajnih dobara zabeležilo je rast vrednosti od 8,2% tokom MAT perioda. Nakon sporog početka u četvrtom kvartalu 2023. godine sa samo 1,6% porasta, stopa rasta se ubrzala na 14,6% do trećeg kvartala 2024. godine. Telekomunikacioni sektor ostaje lider, sa rastom od 20% tokom MAT perioda, a slede ga tržište malih kućnih aparata sa rastom od 18%. Tokom toplih letnjih meseci, sektor velikih kućnih aparata zabeležio je najveći rast, posebno u grupi proizvoda za hlađenje, koji su porasli za 22,6% u trećem kvartalu 2024. godine u poređenju sa prethodnom godinom.

Nakon godine opadanja cena, cene su se u trećem kvartalu stabilizovale u odnosu na treći kvartal prethodne godine.

Najvećih 5 brendova, koji čine 44% tržišta, ostvaruju slabiji rezultat u poređenju sa tržišnim trendom. S druge strane, brendovi van top 10 u vrednosnom rangu premašuju tržišni trend.

Kanali masovne prodaje prikazali su značajan rast tokom MAT perioda, ali je ovaj rast usporen u trećem kvartalu. U međuvremenu, kanal električnih maloprodaja ponovo je počeo značajnije da raste, nakon negativnog kraja 2023. Godine.

Hrvatska

Hrvatsko tržište tehnologije i trajnih proizvoda zabeležilo je rast vrednosti od 11,5% tokom MAT perioda.

Sektor malih kućnih aparata ostvario je najveći rast od 20,1%. Tržište je značajno bilo pod uticajem sportskih takmičenja u drugom kvartalu 2024. godine, što je poboljšalo performanse televizora. Međutim, u trećem kvartalu performanse televizora bile su na nivou prethodne godine.

Sektor velikih kućnih aparata pokazuje sezonski rast u trećem kvartalu, uglavnom zbog povećane potražnje za uređajima za hlađenje tokom toplih letnjih meseci. Konkretno, kategorija za hlađenje zabeležila je rast od 18% u trećem kvartalu u poređenju sa istim periodom prethodne godine.

Mali kućni aparati rastu u svim proizvodnim grupama, ali postoji značajno veći rast u kategoriji aparata za friziranje kose, zbog uticaja životnog stila i inovacija.

Top 5 brendova, koji čine 63% tržišta, ostvaruju slabiji rezultat u odnosu na tržišni rast. Najbrže rastuća grupa brendova rangirana je od 6. do 10. mesta i sada čini 12% tržišne vrednosti.

Rast cena usporio je u 2024. godini, a u trećem kvartalu gotovo je u skladu sa istim periodom prošle godine.

Kanal električnih maloprodaja nadmašuje tržišni trend, dok svi drugi kanali takođe rastu, ali sporijim tempom.

Slovenija

Slovensko tržište tehnologije i trajnih dobara zabeležilo je rast vrednosti od 3,9% tokom MAT perioda.

Ovaj rast bio je posebno pod uticajem segmenta televizora u drugom kvartalu, koji je bio pokrenut značajnim sportskim događanjima. Iako je stopa rasta usporila u trećem kvartalu, televizori su i dalje ostali ključni pokretač rasta u tom periodu.

Telekom sektor zabeležio je negativne performanse, dok su topli letnji meseci doveli do porasta u segmentima uređaja za hlađenje. Konkretno, u trećem kvartalu 2024. godine, kategorija uređaja za hlađenje porasla je za 13% u poređenju sa prethodnom godinom, čineći četvrtinu sektora velikih kućnih aparata.

Dvocifreni rast zabeležen je u proizvodnim grupama koje predstavljaju aparate za friziranje kose iz segmenta lepote i osnovne nosive uređaje (smart satovi, fitness narukvice) iz segmenta zdravog života.

Cene su ostale unutar ±1% od prvog kvartala 2024. godine, nakon značajnog povećanja cena u 2023. godini. Slovensko tržište je prilično homogeno, pri čemu top 5 brendova čini 70% tržišta panela, ali oni rastu sporije od tržišta u MAT vrednosti za 2024. godinu. Dok je MAT trend vrednosti za online prodaju bio negativan, ovaj trend se sada menja, jer se u poslednjem polugodištu vratio skroman rast u ovom kanalu.

| O NIQ-u NIQ (NielsenIQ) je vodeća svetska kompanija za istraživanje tržišta i potrošača, koja pruža najpotpunije razumevanje ponašanja potrošača i otkriva novi put prema rastu. U 2023. godini, NIQ se udružio sa GfK, objedinjujući dva lidera industrije sa neuporedivim globalnim dometom. Sa celovitim uvidom u maloprodaju i najkompletnijim potrošačkim saznanjima, isporučenim uz naprednu analitiku putem najsavremenije platforme, NIQ pruža “The Full View” (TM). NIQ je kompanija iz portfolia Advent International koja posluje na više od 100 tržišta, pokrivajući više od 90% svetske populacije. Za više informacija, posetite NIQ.com. |

Izvor: InStore

Foto: NIQ